Oggi è giornata di scadenze tecniche dello specialistico mercato delle opzioni. Scadranno tutti i contratti mensili sui futures, indici e azioni. Molti operatori tireranno un sospiro di sollievo. Molti altri sposteranno i propri contratti su altre scadenze ed altri strike. Altri operatori alleggeriranno semplicemente le posizioni che hanno dovuto utilizzare in funzione di ricopertura.

Tutti i mercati finanziari sono arrivati a toccare importati aree di valore monetario dove la componente call è andata inevitabilmente in difficoltà costringendo gli operatori a continue azioni di ricopertura. Fanalino di coda di questo mercato rialzista è stato S&P500 che è rimasto costantemente a ridosso di Va+40 mentre in pole position si trova invece il nostro Ftsemib che è arrivato ben oltre Va+80 riuscendo a mandare Itm oltre il 90% delle call a mercato.

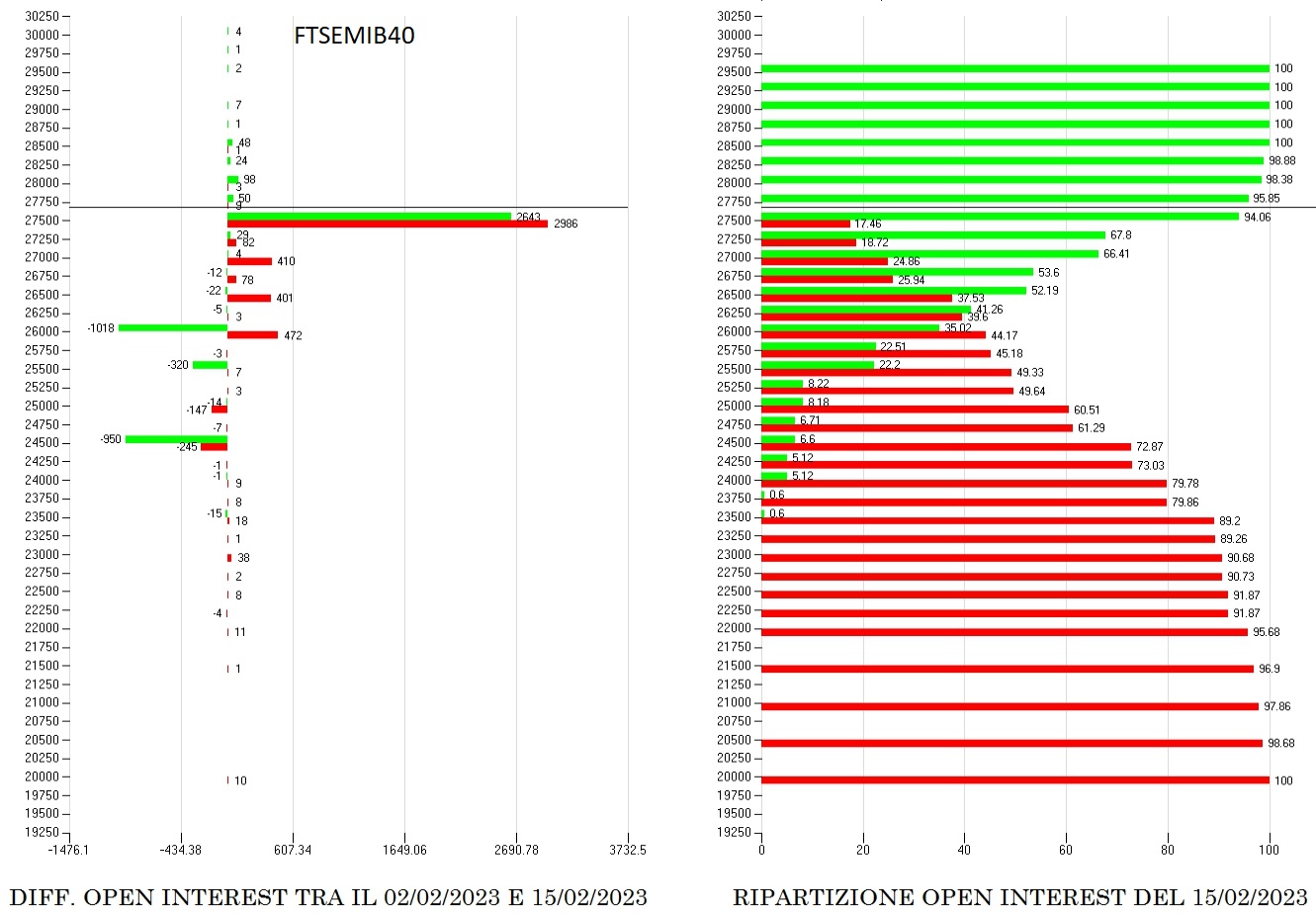

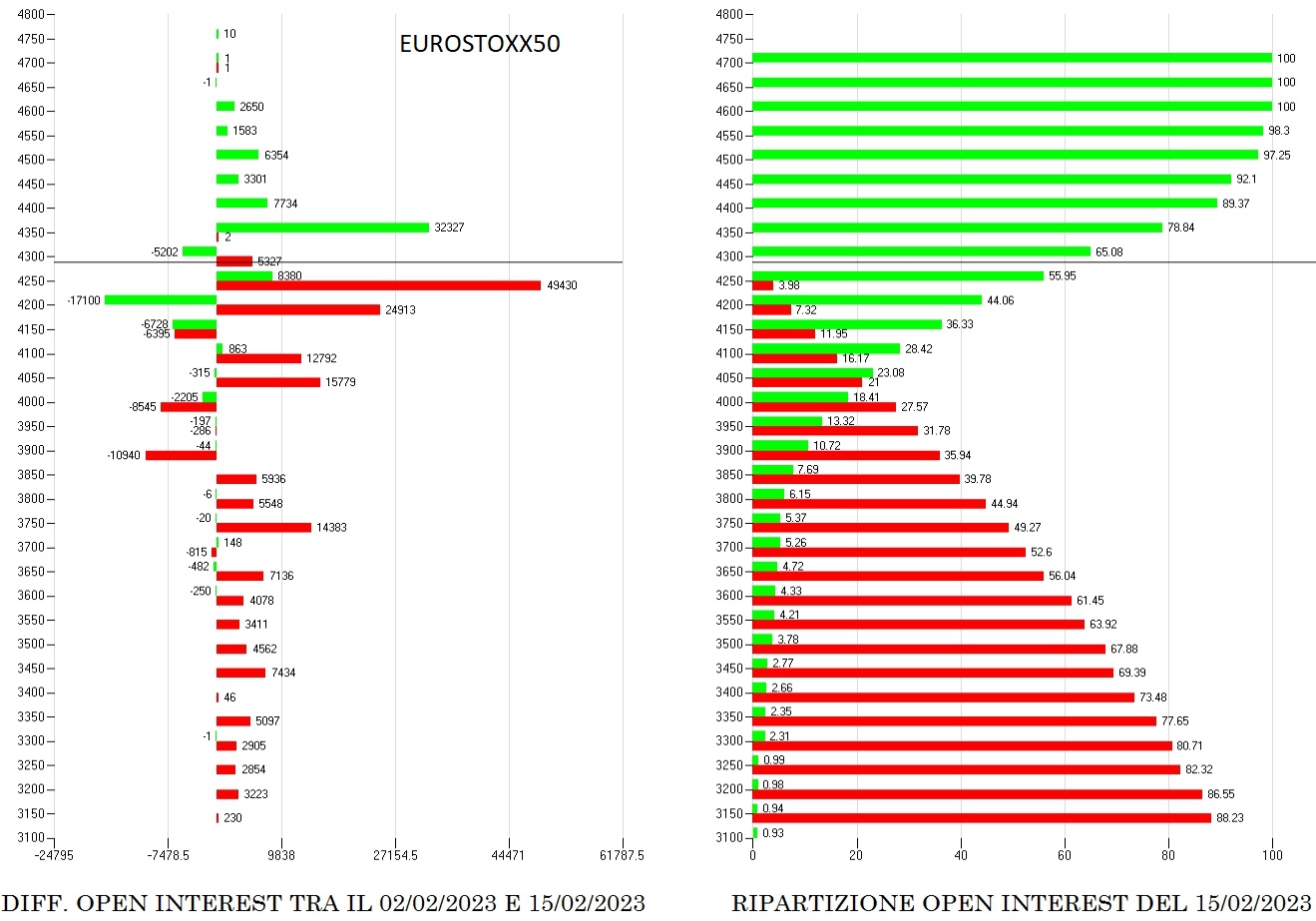

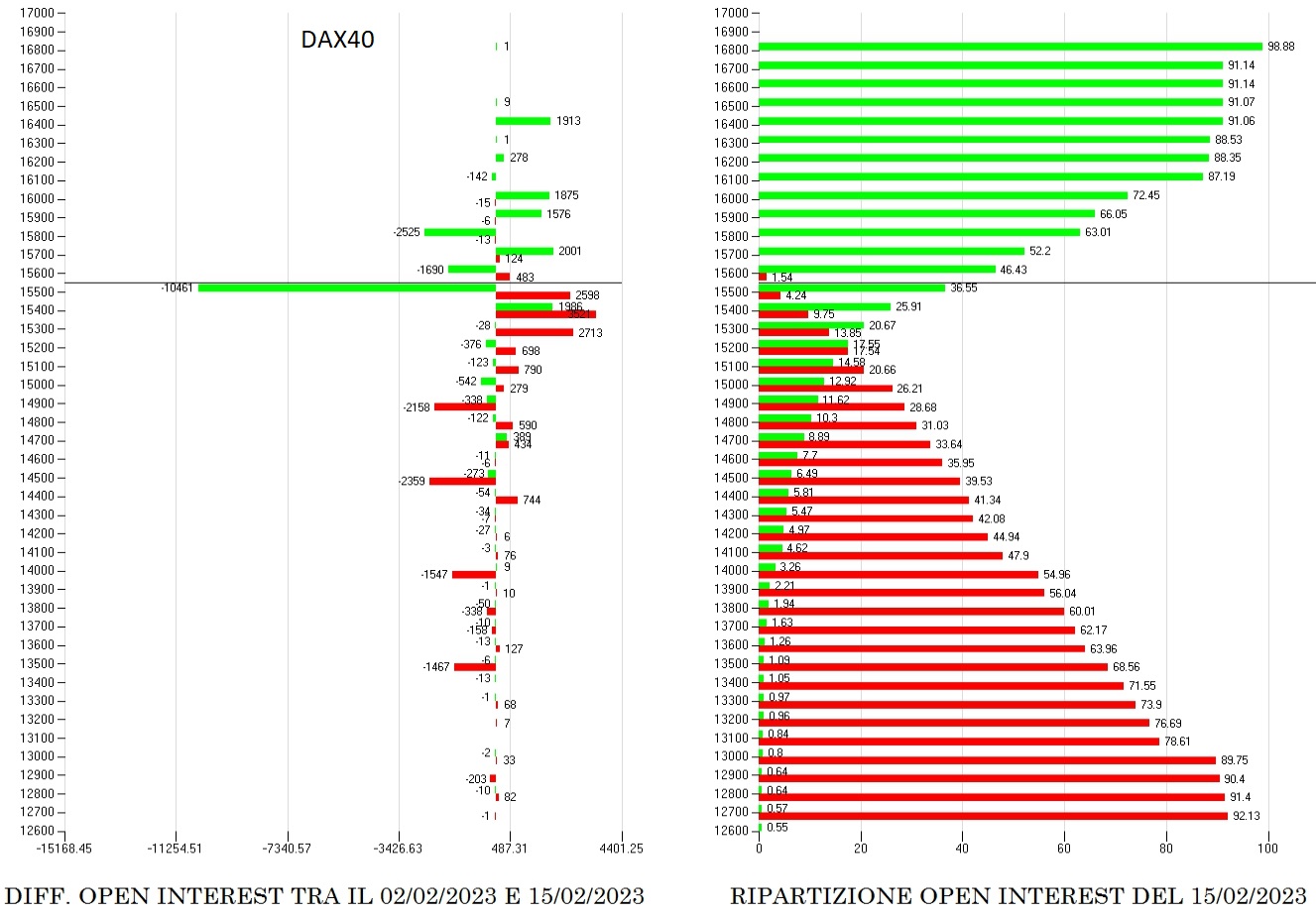

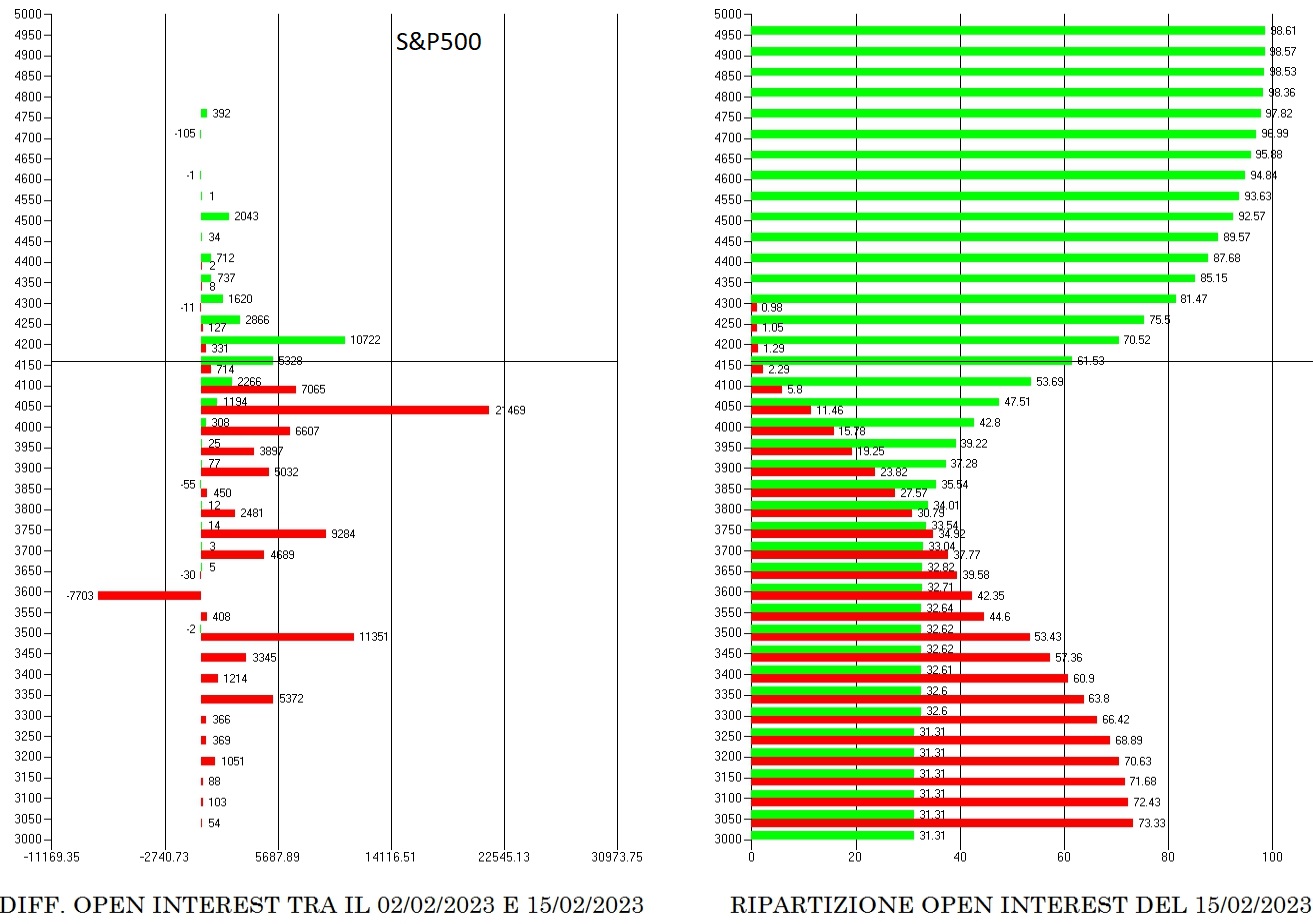

Andiamo adesso a vedere sui grafici quali sono state le aree di lavoro di questi mercati e come si sono posizionati gli operatori su questa scadenza. Utilizzeremo quindi il semplice grafico della funzione di ripartizione che, tramite una funzione cumulata, ci visualizza le varie aree dove put e call iniziano ad essere in difficoltà. Affiancheremo questo grafico alla lettura del differenziale delle movimentazioni degli ultimi nove giorni di borsa. Non faremo inferenze sulla componente future che sappiamo essere stata chiamata in causa più volte in funzione di hedging, soprattutto sul mercato italiano.

Il Ftsemib è il sottostante che, durante questa scadenza, ha dimostrato la maggior spinta rialzista andando a finire su aree di prezzo dove non ci sono praticamente più call da ricoprire.

Tutto il rialzo è stato seguito da un continuo afflusso di future e put sotto al prezzo. Negli ultimi nove giorni sono state chiuse tantissime call diventate Itm a strike 24500 e 26000. Sono entrate put tra 27000 e 26500 ed attualmente è stato lavorato, in funzione di ricopertura, lo strike 27500, con notevoli ingressi di put e call.

Attualmente il prezzo si trova su Va+95 ed il settlement price avverrà in apertura, alle ore 9,02. L’area gradita di settlement da parte degli operatori è 27500.

Anche Eurostoxx50 è arrivato leggermente lungo su questa scadenza costringendo gli operatori a veloci azioni di ricopertura avvenute con future e put sotto al prezzo.

Come si vede dal differenziale degli ultimi nove giorni, la costruzione della struttura rialzista è avvenuta con grande afflusso di put e chiusura di call a strike 4200.

Attualmente il prezzo si trova oltre Va+40 ed esattamente a circa il 60% di call che sono andate Itm.

Eurostoxx50 farà settlement alle ore 12,00 e l’area che sembra esser gradita dagli operatori si trova attualmente sopra 4250.

Il Dax, al contrario dei primi due, su questa scadenza ha permesso agli operatori di lavorare con relativa tranquillità all’interno delle proprie aree di Range contraddistinte da Va+40 e Va-40.

Attualmente il prezzo si trova proprio sotto Va+40 ovvero con solo il 36% di call Itm e quindi nella cosiddetta area di neutralità. Infatti è stato il sottostante che ha avuto il minor afflusso di future in in funzione di hedging.

Negli ultimi nove giorni si vede come il rialzo è stato seguito dagli operatori con rollover interni di put e chiusure di call a strike 15500.

L’orario di settlement price è per le 13,00 ed attualmente gli operatori stanno prezzando un’area gradita a ridosso di 15500/15400.

Su S&P500 la funzione di ripartizione ci conferma comunque un mercato in trend e fuori dalle aree di indifferenza, sopra Va+40 e con oltre il 60% di call andate Itm.

Anche qua gli operatori hanno dovuto costruire il rialzo con operazione di hedging con la componente future e con il continuo afflusso di put sotto al prezzo.

Negli ultimi nove giorni gli operatori hanno costruito una nuova area di lavoro con livelli ben precisi. Attualmente area gradita di settlement price per questa scadenza si trova a ridosso di strike 4100.