Introduzione a Sottolalente

Nel testo che segue dedicato a Sottolalente cercheremo di affrontare in modo molto rapido e semplice una serie di argomenti e logiche utili a comprendere, tramite la lettura dello specialistico mercato delle opzioni, come e chi movimenta le quotazioni di borsa, e come questo può esserci di aiuto nelle nostre scelte operative.

Quasi tutti abbiamo iniziato le nostre operazioni di trading comprando titoli azionari, magari scegliendo quelli i cui prezzi venivano ritenuti “troppo bassi” oppure seguendo i soliti indicatori che tutti conoscono e che sono in qualsiasi piattaforma più o meno evoluta di trading, convinti appunto che un prezzo troppo basso potesse essere sinonimo di scommessa a basso rischio o che un indicatore in tendenza o in divergenza ci indicasse dove sarebbe andato il prezzo a destra del grafico.

Tutto questo credendo che entrare con queste superficiali tecniche fosse già una ragione sufficiente per illudersi di essere entrati con le probabilità a favore.

Un’altra caratteristica ricorrente che è facile riscontrare nella maggior parte degli investitori è la rara ed assoluta precisione di riuscire ad entrare a mercato comprando sui massimi e poi, presi dallo sconforto, chiudere le posizioni sui minimi.

Ma per entrare a mercato con le probabilità a favore questo non è sufficiente.

Il grafico dei prezzi mostra solo la punta dell’iceberg, ma sotto la parte sommersa c’è una immensa realtà fatta di flussi di denaro movimentati da una miriade di operatori.

Quello che dobbiamo sempre ricordarci è che le nostre operazioni di investimento devono essere sempre coerenti con ciò che viene movimentato dietro al prezzo.

Un movimento di prezzo è sempre e solo la derivata prima di uno scambio monetario. Dietro al prezzo c’è un mondo di interessi contrapposti, di operatori, hedger, retails ed istituzionali.

Iniziamo a spiegare come viene movimentato il prezzo di un determinato titolo sul mercato, chi sono gli attori principali e come si muovono all’interno del mercato e come questo ci può essere di aiuto nelle nostre letture di mercato.

Il punto fermo

Il mercato è mosso solo dal denaro e da interessi contrapposti di una miriade di operatori, ed un prezzo non saprà mai di essere alla fine di un ciclo oppure di aver attraversato una particolare media mobile oppure di aver toccato livelli di ipercomprato o di eccesso calcolati tramite i tanti algoritmi statistici.

Il prezzo reagisce solo ai reali posizionamenti monetari degli operatori e questi posizionamenti sono tutto fuor che casuali e rispondono a delle precise regole di money management e moneyness che i grandi operatori, le grosse banche d’affari, i fondi di investimento, insomma i cosiddetti istituzionali, sanno perfettamente utilizzare.

Per conoscere le dinamiche del mercato è necessario guardare oltre al solito indicatore, dobbiamo cercare di capire quali sono i veri trigger che muovono il prezzo e come possono dare o togliere impulso allo stesso.

Il Core Business del mercato è il Denaro.

Per comprendere le intenzioni degli operatori bisogna seguire, giorno dopo giorno, i percorsi che fa il Denaro. Dove viene messo, dove viene tolto, da chi e perché.

Il prezzo è semplicemente una derivata dei movimenti monetari contrapposti di due operatori, uno che compra ed uno che vende, e deriva solo da questo

Cosa dobbiamo seguire?

Quale è l’indicatore del denaro? L’open interest.

Gli open Interest sono i contratti che sono sul mercato ed essendo posizioni realmente rimaste a mercato, sono la risultante del denaro di un operatore che ha acquistato e di un altro che ha venduto. Sono la misura del rischio degli attori che muovono il mercato. Sono i soldi degli operatori.

Riassumendo: gli open interest, essendo posizioni realmente rimaste a mercato sono la risultante del denaro di un operatore che ha acquistato e di un altro che ha venduto. Hanno quindi una importanza enorme su quelle che sono le aspettative ed il sentiment degli operatori.

Chi sono gli operatori del mercato?

I Grandi Player e gli Hedger.

In questa occasione, per semplificare al massimo, ci occuperemo solo della prima categoria, i big.

Alla categoria dei grossi operatori appartengono di diritto i cosiddetti istituzionali (gestori di fondi, le sgr, le banche, ecc.)

Questi investitori gestiscono un portafoglio azionario nel senso che detengono posizioni sul sottostante e utilizzano i derivati essenzialmente per coprire la propria posizione rispetto a quelle che sono le loro aspettative in termini di rischio rendimento.

I grandi player possiedono un approccio al mercato piuttosto evidente, ovvero tendono ad aumentare ed accumulare le posizioni azionarie rialziste man mano che il mercato continua in trend long riposizionandosi spesso sui fisiologici ritracciamenti e, viceversa, a diminuire le posizioni rialziste una volta raggiunto uno specifico target di prezzo e di tempo. Spesso i portafogli azionari vengono costruiti replicando fedelmente l’indice di riferimento e per semplificare le operazioni di copertura vengono utilizzate le opzioni di quel determinato indice.

Per esempio quando le quotazioni sul mercato azionario sono in crescita, generalmente, se si tratta di un trend solido, il rialzo è alimentato dalla costruzione di portafogli azionari da parte degli investitori istituzionali, i quali acquistano prevalentemente opzioni Put OTM a copertura (alcune volte finanziano questo tipo di acquisto con la vendita di Call OTM). Avendo il sottostante e comprando Put Otm costruiscono una posizione sintetica simile ad una Long Call.

Una volta compreso questo meccanismo di posizionamento degli operatori primari risulterà molto più facile operare a favore di mercato sapendo quale sentiment c’è dietro il prezzo di una azione.

Quindi su un mercato tonico il maggior numero di put sotto al prezzo ce ne darà una importante conferma. Al contrario se non ci sono posizioni put è molto probabile che non ci sia interesse da parte dei grossi operatori ad entrare su quel sottostante

A cosa serve la funzione di distribuzione?

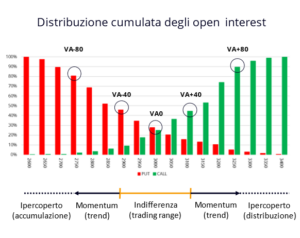

La Funzione di Ripartizione o Distribuzione Cumulata è l’esatta fotografia di cosa c’è dietro un titolo azionario.

È composta da due serie di Istogrammi. Uno verde che si riferisce alle Call e uno Rosso che si riferisce alle Put.

Il punto di incontro dei due istogrammi chiamato VA0 rappresenta l’area di equilibrio del mercato e si trova esattamente centrato tra VA+40 e VA-40.

VA+40 rappresenta la prima area di interesse al Rialzo.

VA+80 rappresenta invece il primo importante livello di Ipercomprato dove è probabile assistere ai primi alleggerimenti di portafoglio.

VA-40 è invece la prima area di interesse al Ribasso.

VA-80 rappresenta il primo importante livello di Ipervenduto dove è probabile assistere ai primi posizionamenti di portafoglio.

Conclusioni

Conoscere come si muovono gli Operatori Istituzionali e quali movimentazioni monetarie mettono in atto all’interno della Funzione di Ripartizione ci può dare degli importanti spunti operativi sulla gestione delle nostre esposizioni di portafoglio.

Quello che facciamo su Portafoglio facile è monitorare in modo costante i flussi monetari che si sviluppano all’interno di determinati titoli azionari in modo da permettere agli abbonati di operare con coerenza e con le probabilità a favore.