La teoria economica tradizionale fondata sull’assunto che gli individui si comportino in maniera razionale, anche se è stata per lungo tempo il paradigma di analisi dei fenomeni finanziari, non è in grado di rappresentare in modo realistico il processo decisionale degli agenti economici. Questa importante evidenza empirica ha fatto sviluppare un approccio alternativo, la finanza comportamentale.

Gli individui non agiscono seguendo i principi economici razionali ma sono influenzati da molte variabili. Ad esempio le esperienze passate, le credenze, la completezza o incompletezza delle informazioni. E’ facile quindi dimostrare come gli individui commettono errori sistematici, detti bias, difficilmente conciliabili con gli assunti dei mercati efficienti e della utilità attesa.

A generare questi errori è di fondo l’utilizzo di euristiche mescolate a fattori emotivi individuali che generano scelte e decisioni contraddittorie e non ottimali.

Dunque la finanza comportamentale tenta di comprendere i meccanismi psicologici che caratterizzano le scelte degli individui in situazioni di incertezza.

Semplificando potremmo definire la finanza comportamentale come l’applicazione della psicologia al comportamento finanziario e lo studio della fallibilità umana nei mercati competitivi. Oppure come lo studio di come l’uomo interpreta e utilizza le informazioni nel prendere decisioni di investimento. In sintesi la Finanza Comportamentale può essere definita come la scienza che studia il funzionamento dei mercati e il comportamento degli operatori utilizzando conoscenze e strumenti propri delle scienze umane per avere una visione il più realistica possibile del complesso mondo finanziario.

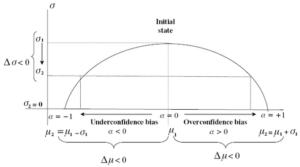

In ambito comportamentale i bias più rilevanti sono l’iper ottimismo e l’eccessiva sicurezza. Tali errori vanno a cozzare con il comportamento decisionale previsto dai modelli economici e per descrivere il modo in cui le persone prendono le decisioni è stato creato un nuovo modello che si affianca alla teoria dell’utilità attesa: la Teoria del Prospetto di Kahnemann e Tversky.

Partendo dal presupposto che gli individui sopravvalutano i risultati considerati certi e sottovalutano i risultati considerati probabili, i due studiosi dimostrarono l’esistenza di alcuni fenomeni che contraddicono la Teoria dell’Utilità Attesa, ossia l’effetto certezza, l’effetto riflessione e l’effetto isolamento.

L’effetto certezza consiste nella preferenza degli individui per un evento certo ad uno probabile. Tipicamente si osserva come gli individui preferiscano un guadagno più basso ma certo piuttosto che un guadagno probabile più elevato.

L’effetto riflessione si verifica in una situazione in cui i risultati delle possibili alternative sono tutti negativi. Nelle situazione in cui i risultati delle possibili alternative sono tutti positivi si verifica avversione al rischio. Nelle situazioni dove tutti i risultati sono negativi si rileva l’esistenza di comportamenti di preferenza del rischio. In quest’ultimo caso, la perdita certa non è necessariamente preferita ad una perdita non certa ma di valore atteso maggiore. Quindi l’effetto riflesso elimina l’effetto certezza nella fattispecie negativa.

L’effetto isolamento invece consiste nella scomposizione di ogni alternativa per semplificare il processo di scelta, in modo da prendere in considerazione soltanto alcuni elementi di un’alternativa e non il suo complesso.

Le distorsioni cognitive che influenzano il comportamento possono essere suddivise in errori cognitivi, in effetto framing ed in euristiche.

Il comportamento e gli errori degli attori economici è riconducibile alla categoria degli errori cognitivi. Tali fenomeni possono esser spiegati dalla confusione che c’è tra familiarità e conoscenza, ovvero le persone credono di conoscere meglio ciò che è loro familiare attribuendo relazione diretta fra la presunzione di competenza e l’iper ottimismo, tendendo a prevedere rendimenti maggiori relativamente alla sicumera di conoscere maggiormente lo strumento dell’investimento.