ENEL

FOCUS E ANALISI MONETARIA SCADENZA SETTEMBRE 2022

Enel SpA opera come operatore integrato di energia elettrica e gas a livello mondiale. La società genera, trasmette, distribuisce, acquista, trasporta e vende energia elettrica; trasporta e commercializza gas naturale; forniture di GNL; progetta, sviluppa, costruisce, gestisce, gestisce e mantiene impianti di generazione e reti di distribuzione; e progetta, costruisce e gestisce linee mercantili. È anche coinvolto in varie attività, come l’ingegneria energetica e delle infrastrutture; ricerca e sviluppo nelle scienze e nell’ingegneria; la cogenerazione di energia elettrica e calore; la costruzione e la gestione delle infrastrutture portuali gestite; certificazione di prodotti, impianti e attrezzature; estrazione; finanza; marketing di prodotti energetici; commercio; e operazioni di commercio e logistica di carburante.

L’azienda è stata fondata nel 1962 e ha sede a Roma, Italia.

ANALISI TECNICA

Da inizio anno è evidente la debolezza del titolo confermata dalla pendenza negativa della Regressione Lineare.

Anche l’oscillatore di percentile è stabilmente sulla parte inferiore del proprio range ormai da molti mesi.

Volumi giornalieri molto bassi e che confermano il poco interesse per gli operatori ad operare su questo titolo.

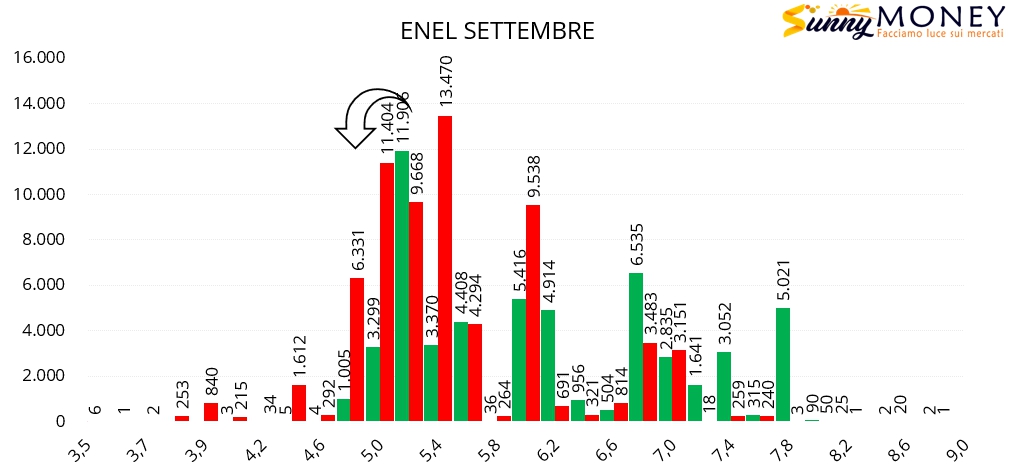

ANALISI MONETARIA: TOTALI CUMULATI

L’analisi degli open interest totali sulla scadenza Settembre evidenziano una situazione di sostanziale debolezza confermata dalle tante put diventate Itm e che sono stato di fatto ricoperte da posizionamenti al ribasso.

Attualmente il prezzo si trova a 4.7845, il prossimo livello di supporto è esattamente a 4,6000. Area di ricopertura si trova tra 5,00 e 5,6 e più in alto a 6.00.

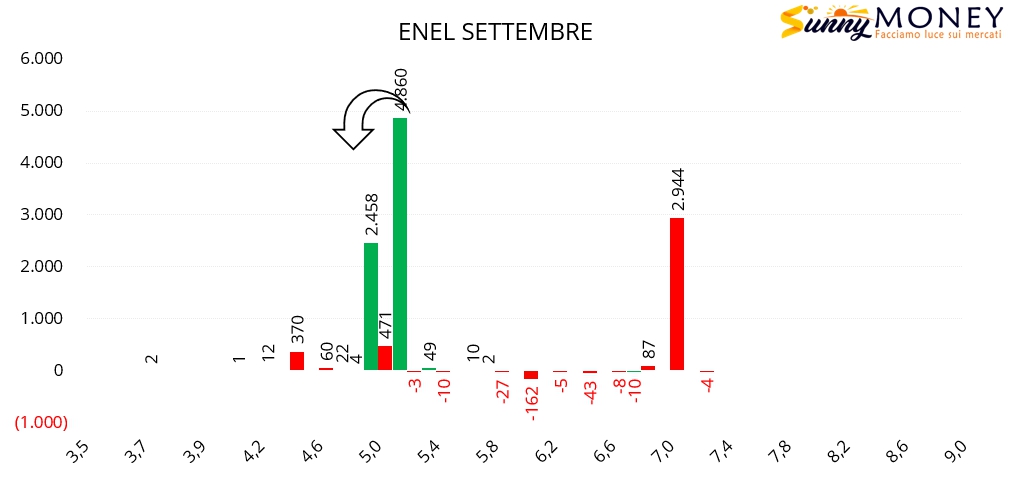

ANALISI MONETARIA: DIFFERENZIALI E MOVIMENTAZIONI DEGLI ULTIMI GIORNI DI BORSA

Negli ultimi giorni di borsa la scadenza Settembre è stata oggetto di forti ingressi in ricopertura delle tante Put che sono diventate Itm.

Proprio per questo si vedono notevoli quantità di call sopra il prezzo in funzione di resistenza a strike 5,00 e 5,2 e, in lontananza, risulta molto pesante l’ingresso di 2944 put Itm che hanno esclusivamente funzione di copertura al ribasso.

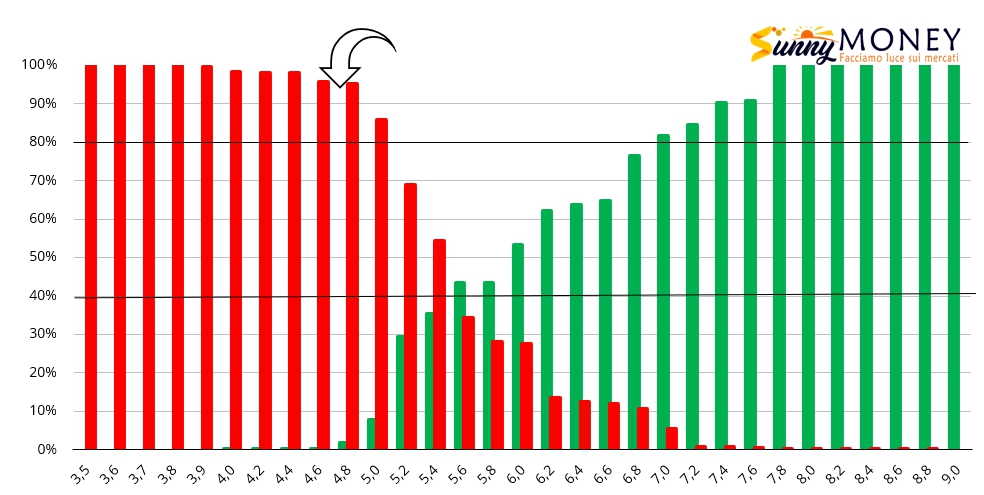

ANALISI MONETARIA: MONEY CHART E RIPARTIZIONE

La lettura delle cumulate di tutti i posizionamenti monetari ci riporta una situazione da ipervenduto dovuta alla totalità di ingressi in funzione di ricopertura.

Nel corso del tempo sono diventate Itm oltre l’80% di tutte le put sulla scadenza Settembre.

Di fatto, se il mercato dovesse rompere l’ultimo baluardo a 4,6, non ci sarebbero più posizioni che necessitano di copertura ed hedging e questo potrebbe provocare una classica azione di ritracciamento del prezzo alla ricerca di un nuovo equilibrio.

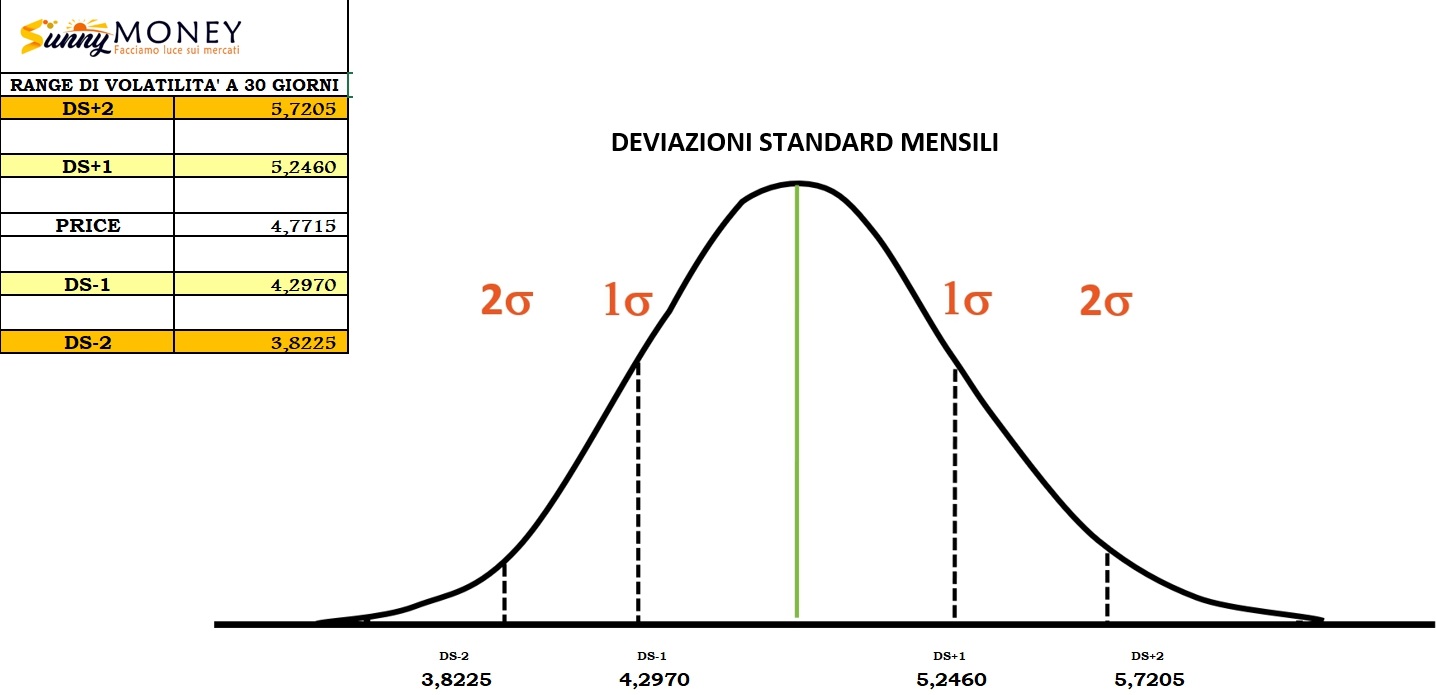

ANALISI DELLA VOLATILITA’ IMPLICITA E RANGE DI RISCHIO

Il mercato delle opzioni prezza una volatilità Risk Reversal a trenta giorni del 34.45%. Tale volatilità misurata sul valore del sottostante ci riporta un range di rischio prezzato dagli operatori pari a 0.4745 che rappresenta la Prima Deviazione Standard ad un mese ed i possibili livelli di controllo degli operatori corti di gamma.

CONCLUSIONI:

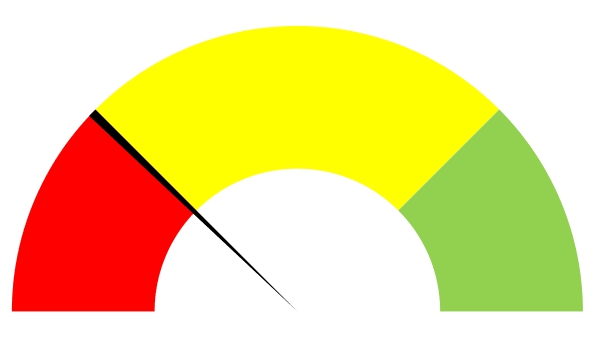

Sottostante molto debole che è arrivato in breve tempo da Value Area +40 a Value Area -80 in virtù della forte pressione ribassista generata dagli operatori che sono dovuti intervenire a copertura delle proprie posizioni put corte di gamma.

Attualmente, fino a che non vedremo rientrare put sotto al prezzo e ripartire il flusso volumetrico con un classico Climax, non è consigliabile l’ingresso se non con strutture delta e vega negative.

Fonte: http://www.sunnymoney.it