FTSEMIB

FOCUS E ANALISI MONETARIA SCADENZA DICEMBRE 2022

Il mercato azionario italiano, rappresentato dal suo indice, il Ftsemib, che raggruppa i quaranta migliori titoli del panorama nazionale, ha chiuso il mese di settembre con un aumento relativo all’ultima settimana di borsa pari al +1%.

Di contro le performance registrate da inizio anno ci rimandano una perdita di valore del -24,9% distribuita negli ultimi tre mesi con un -6,3%.

Il settore che ha sovraperformato il mercato negli ultimi 30 giorni è stato esclusivamente quello dell’Energy con un +2.,7%. Il resto dei settoriali è andato in profondo rosso con in testa le Utilities, mentre piccole perdite si registrano nel settore Tech e Financials.

Il grafico dei prezzi ci riporta una situazione di debolezza partita dai massimi di inizio anno a 28095 e che ha toccato due importanti minimi decrescenti: il primo nel mese di Marzo a 21065 ed il secondo a metà Giugno a 20030. Attualmente il prezzo a provato a ritoccare questo ultimo minimo creando di fatto una ampia area di trading range composta da un primo supporto a 20300 ed una prima resistenza a 23800.

Anche la Regressione Lineare conserva la propria pendenza negativa anche se a ridosso del prezzo che prosegue la discesa con massimi inferiori.

Il Percentile ci evidenzia che ci troviamo in una area di eccesso ribassista pari al 90,6%.

ANALISI MONETARIA

I CUMULATI

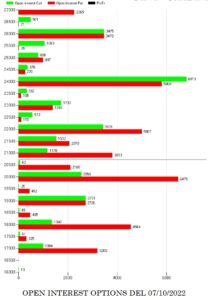

L’analisi dei cumulati di Put e Call relativa alla importante scadenza Dicembre ci evidenziamo la formazione di tante aree che sono state oggetto di ricoperture da parte degli operatori esposti in gamma short.

Sono evidenti infatti questi particolari cumulati sia a strike 26000 che a strike 24000, per poi arrivare a 23000 ed atterrare a 21000. Queste movimentazioni, come abbiamo appena detto, sono state il frutto di azioni di ricopertura di tutti quegli operatori che, esposti con short put, ovvero gamma negativi ma con delta positivo, hanno dovuto entrare in hedge utilizzando opzioni e/o future con delta opposto.

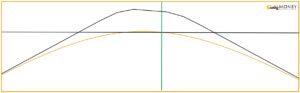

IL DIFFERENZIALE

La lettura del differenziale ci evidenzia come, tramite il calcolo della funzione di ripartizione, il mercato si trovi leggermente sbilanciato al ribasso avendo colpito VA-55 dove oltre il 55% di put sono diventate Itm e quindi oggetto di copertura.

La mappa monetaria del Ftsemib ci riporta le seguenti aree:

VA-80 area di Ipervenduto a strike 19000

VA+0 area neutrale tra strike 21250 e 22000

VA-80 area di Ipercomprato a strike 24500

IL DIFFERENZIALE

La lettura del differenziale delle movimentazioni di contratti degli ultimi sette giorni di borsa di confermano che gli operatori hanno, nonostante il forte ribasso, continuato a mantenere ed aumentare la componente put a partire da strike 20000 fin sotto strike 17000. Solo piccole chiusure ed alleggerimenti si leggono a strike 20500.

Sul lato call l’interesse degli operatori è andato quasi essenzialmente su due strike Otm, 23000 e 26000.

I CONTRATTI FUTURE

La lettura degli open interest del future contestualizzata con il grafico dei prezzi ci mostra la classica situazione di un mercato che ha dapprima rotto VA-40 con l’aumento della componente future. Successivamente il mercato ha fatto pullback sulla Va-40 per effetto congiunto dell’alleggerimento della componente future e le azioni di ricopertura con posizioni sintetiche nel mercato delle opzioni.

Attualmente il prezzo, dopo aver lambito Va-40 è ripreso a scendere ed insieme alla discesa dei prezzi si registra un netto aumento della componente future in evidente azione di ricopertura e quindi con pressione ribassista.

STRATEGIA DI MERCATO

Le movimentazioni degli ultimi giorni di borsa di future ed opzioni ci rimandano ad un profilo di rischio del mercato delta negativo, ovvero con maggior forza sul lato ribassista, per effetto delle tante ricoperture di future ed opzioni.

CONCLUSIONI

Mercato che, dopo aver superato al ribasso Va-40, conferma il proprio sentiment lateral ribassista grazie al forte apporto della componente future entrata al ribasso ed in copertura delle posizioni gamma negative delle oltre 50% di put messe a mercato.

E’ raccomandata particolare prudenza poichè i target di Va-80 si trovano ancora molto distanti e la volatilità ed i prezzi potrebbero dar luogo a veloci squeeze.

Le migliori strategie in opzioni devono essere attualmente con bassa esposizione di gamma, con leggero delta e vega negativo ma comunque a debito in modo da poter far fronte rapidamente ad improvvisi movimenti riuscendo al contempo a mantenere i margini al di sotto del 10/15% del massimale operativo.