LE CRITICITA’ DEL VIX – IL VIX 1D E LE OPZIONI 0DTE

Negli ultimi due anni abbiamo assistito a grandi cambiamenti di alcune dinamiche dei mercati e siamo stati costretti a comprendere alcuni fenomeni finora sconosciuti: Game Stop, azioni Meme, solo per citarne alcuni, che hanno dato vita a veloci Squeeze gamma e di vega.

Il trading sulle opzioni a breve scadenza è iniziato pochissimi anni fa e attualmente ha subito una forte accelerazione.

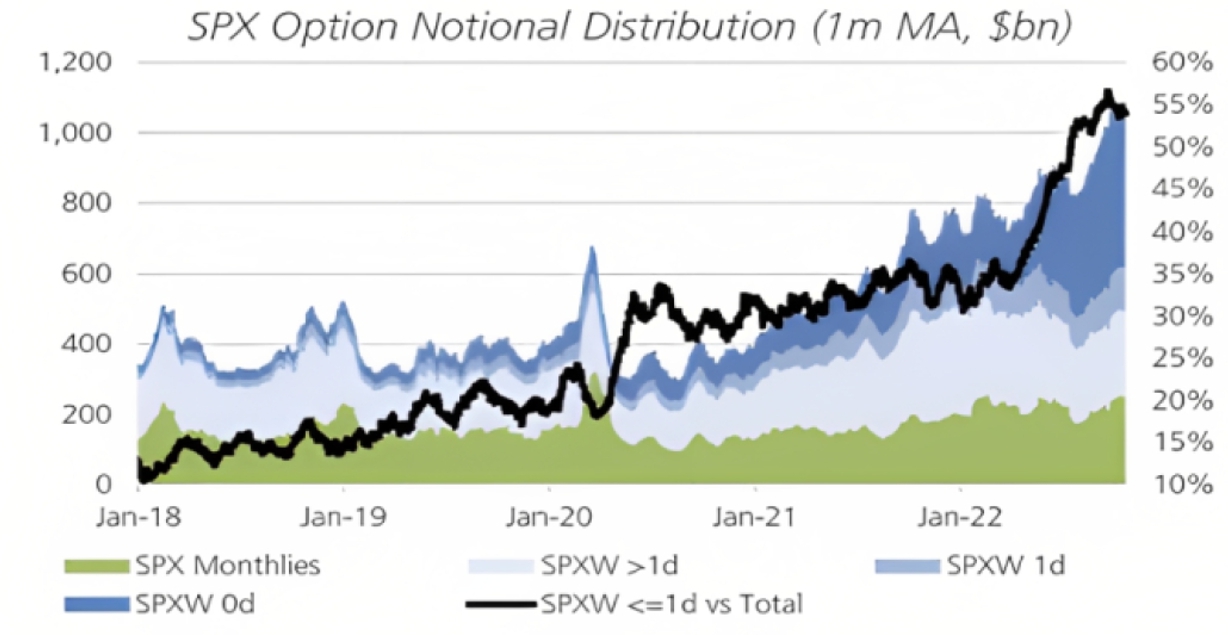

Basta vedere il grafico di UBS che evidenzia come, questo genere di, dopo marzo 2020, siano esplose numericamente sui mercati finanziari.

Quasi la metà delle negoziazioni di opzioni sullo S&P 500 nel mese di Aprile è stata eseguita con contratti che scadono il giorno in cui sono negoziati. Tali contratti a breve termine consentono agli operatori di assumere posizioni più mirate su eventi come rilasci di dati economici o riunioni di politica monetaria.

A maggior ragione si vede come i volumi di trading a breve termine sono quasi quadruplicati dall’inizio del 2020, grazie in parte all’aggiunta di nuovi contratti che hanno permesso agli investitori di effettuare operazioni intraday ogni giorno della settimana.

Infatti l’industria dei mercati finanziari sa dove far leva ed infatti le opzioni a scadenza molto breve, essendo molto più simili al gioco d’azzardo che all’investimento o al vero e proprio trading, hanno fatto breccia nell’operatività di moltissimi trader.

In tutti i casi la più grossa evidenza che ne esce fuori è che tutta questa immensa attività speculativa non è compresa nel calcolo del VIX standard che, come sappiamo, utilizza solo contratti tra i 23 e i 37 giorni alla scadenza e non considera affatto questa enorme fetta di scambi monetari che hanno impatti importanti sui prezzi del sottostante.

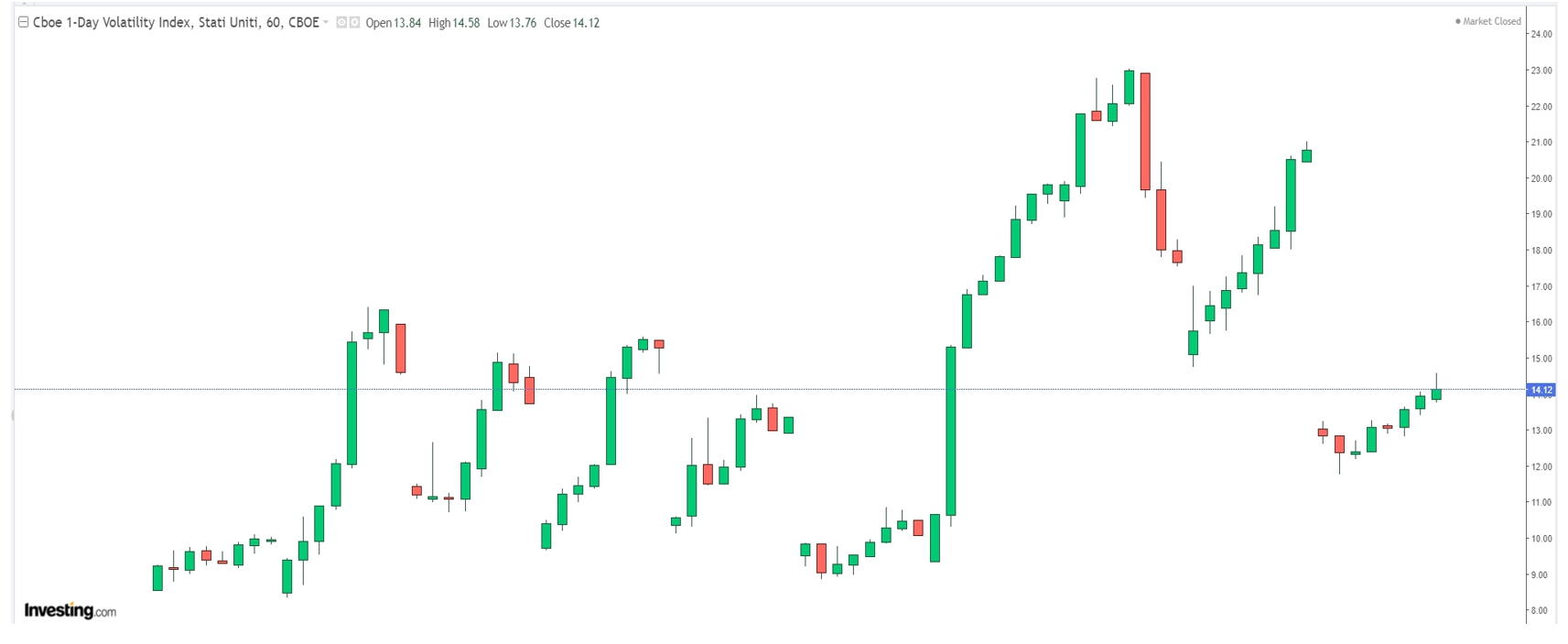

In virtù di questa criticità il CBOE ha da poco lanciato lancerà il nuovo indice di volatilità che farà concorrenza al già noto indice della paura VIX. Ecco tutto quello che c’è da sapere:

Il CBOE 1-Day Volatility Index (VIX1D) misurerà la volatilità attesa nel S&P 500 il giorno successivo di negoziazione, piuttosto che il mese successivo come il VIX standard.

Il VIX che conosciamo tutti, lanciato 30 anni fa, ha contribuito a rivoluzionare i mercati statunitensi scandagliano i prezzi di migliaia di contratti di opzioni diverse tanto che lo scorso anno sono stati negoziati in media circa 750 mila contratti futures e opzioni VIX al giorno.

Tuttavia, molti operatori sono stati sorpresi da quanto è stato “calmo” l’indice durante la recessione del mercato azionario iniziata lo scorso anno. Gli specialisti delle opzioni hanno affermato che l’indicatore non ha smesso di funzionare, ma era diventato così onnipresente da essere spesso usato in modo improprio e con semplificazioni eccessive.

Il comportamento insolitamente “fermo” dell’indice in mezzo a mercati in forte in calo ha sollevato preoccupazioni e speculazioni sul fatto che sul VIX potevano sussistere dei problemi di lettura.

La cosa più eclatante è avvenuta lo scorso anno proprio quando S&P 500 è crollato di oltre il 20% ma il VIX è rimasto relativamente stabile raggiungendo un picco del 36% e stabilizzandosi, nei momenti più cruenti, sempre sotto 30%.

Lo scopo che si prefigge questo nuovo indice della paura VIX1D è di replicare al meglio tutta quella grande quantità di mercato che lavora sulle opzioni giornaliere ed a brevissima scadenza

Moltissimi speculatori, venditori, compratori di coperture hanno modificato il loro trading spostando gran parte del loro interesse e delle loro capitalizzazioni sulle opzioni a breve scadenza. Il vantaggio principali del trading sulle opzioni a brevissima scadenza sembrerebbe consistere nel basso prezzo che consente a tantissimi piccoli operatori di entrare a mercato e soprattutto di farlo tutti i giorni.

In realtà, se andiamo a fare i conti, si calcola che la volatilità implicita vicino a ATM 0DTE viene generalmente scambiata con un premio con 10-15 punti più alto di volatilità rispetto a scadenze più lunghe e con un enorme divario rispetto alla volatilità realizzata infra-giornaliera di S&P. Infatti il premio al rischio incorporato nelle opzioni giornaliere le 0DTE è in genere 2,5 volte maggiore rispetto alle opzioni S&P a più lunga scadenza. Da questo deriva che la volatilità implicita dell’opzione giornaliera è molto più costosa di quanto non lo sia nelle opzioni a più lunga data.

Personalmente penso che questo genere di opzioni abbiano solo una importante leva finanziaria che permettono, per pochi dollari, di operare in mercati che, per capitalizzazione e nozionale, non sarebbero altrimenti avvicinabili. Per il resto le reputo molto lontane al trading ed all’investimento ma tendono invece ad avvicinarsi di più alla scommessa e alla sua declinazione peggiore, la ludopatia.