S&P 500 FUTURE E OPZIONI – ANALISI MONETARIA E POSIZIONAMENTI OPERATIVI

Iniziamo con la visualizzazione globale della mappa monetaria disegnata dai posizionamenti a mercato effettuati dagli operatori dello specialistico mondo dei derivati negli ultimi giorni di borsa sulla scadenza trimestrale Settembre di S&P500.

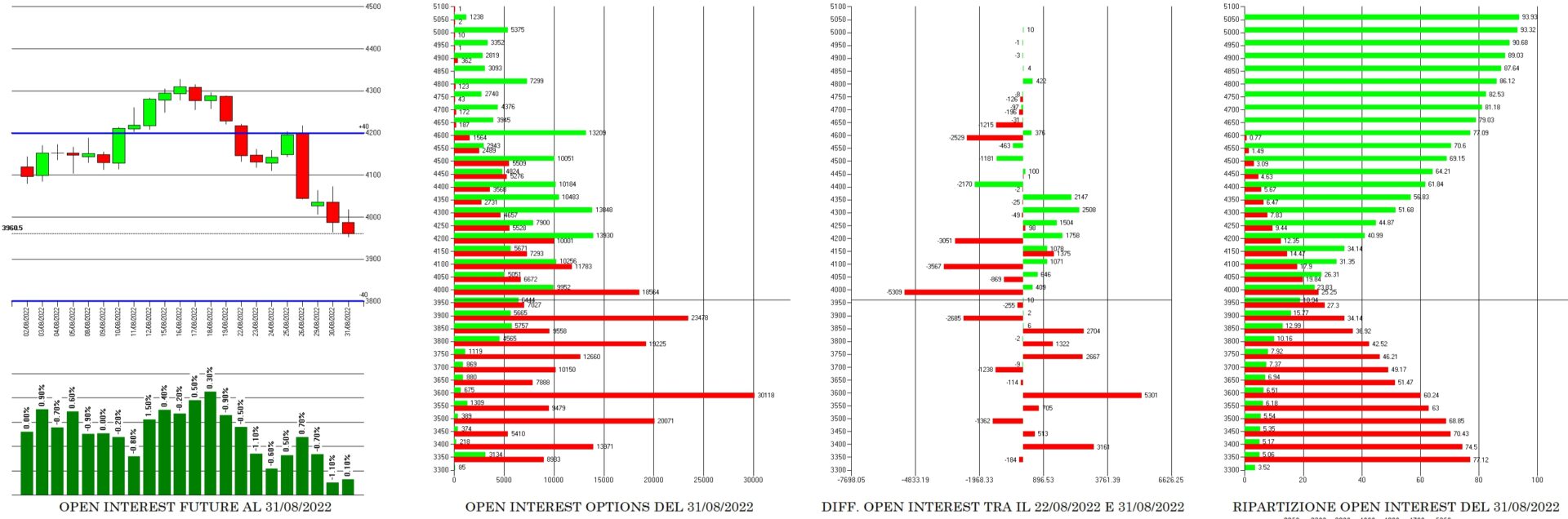

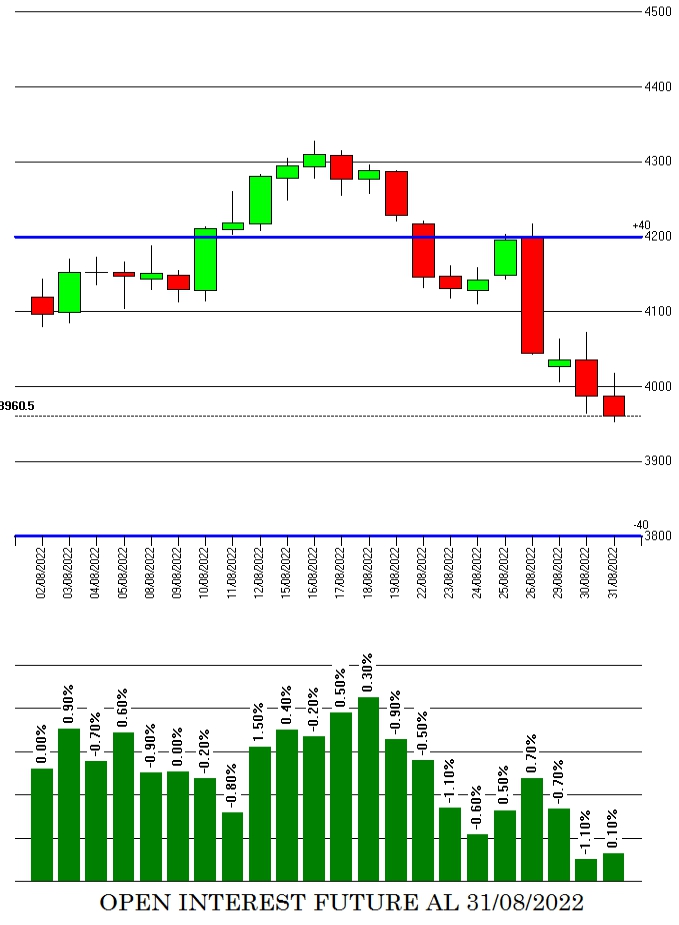

Il primo grafico, che mette in relazione il prezzo del sottostante con il flusso della componente future, ci conferma come tutto il ribasso partito da Va+40 sia stato seguito da chiusura ed alleggerimento di contratti future che erano stati precedentemente utilizzati in funzione di copertura sulle precedenti aree di resistenza. Attualmente il prezzo si trova nella cosiddetta area di indifferenza, tra Va+40 a 4200 e Va-40 a 3850, e, fino a che non verranno toccati quei livelli di prezzo dove sono posizionati i primi contratti short di gamma, difficilmente la volatilità implicita tenderà ad aumentare spinta dai flussi di opzioni e future che verranno lavorati dagli operatori.

Il secondo grafico mostra i totali degli open interest delle opzioni sul prezzo. Le immagini parlano da sole ed evidenziano come il prezzo, dopo aver toccato il bottom a 4300, dove insisteva il maggior cumulato a mercato di Call, sia sceso sotto il peso delle chiusure di contratti future e delle continue azioni di ricopertura effettuate su tutti gli strike da 4250 a 3950. Rimane ancora libero da ricoperture lo strike 3900 ed a seguire il 3800. Da questi livelli di supporto ogni aumento della componente future potrebbe provocare veloci squeeze di prezzo ed aumenti di volatilità implicita.

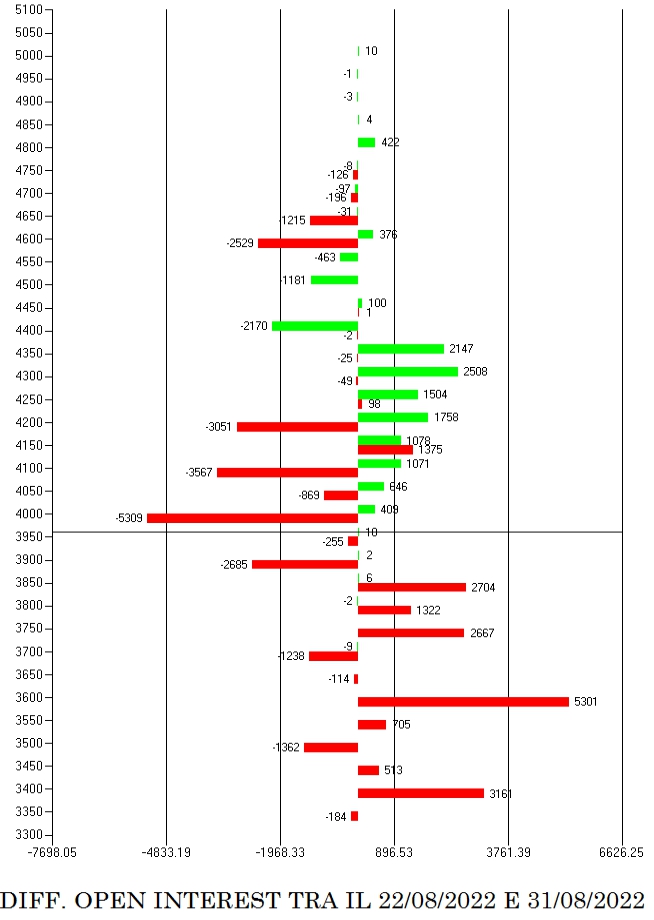

Il prossimo grafico invece mostra le variazioni di contratti che sono avvenute negli ultimi sette giorni di borsa.

Sono ben evidenti le tante chiusure di put che hanno accompagnato questa discesa facendola sembrare controllata. Sono usciti dal mercato a strike 4200, 4100, 4000 ed ultimamente sono state smontante parzialmente anche alcune posizioni a 3900. Di contro gli operatori hanno spostato il rischio rientrando a strike inferiori, da 3800 a 3600 e contemporaneamente hanno fatto il loro ingresso discrete quantità di call da strike 4200 a strike 4350.

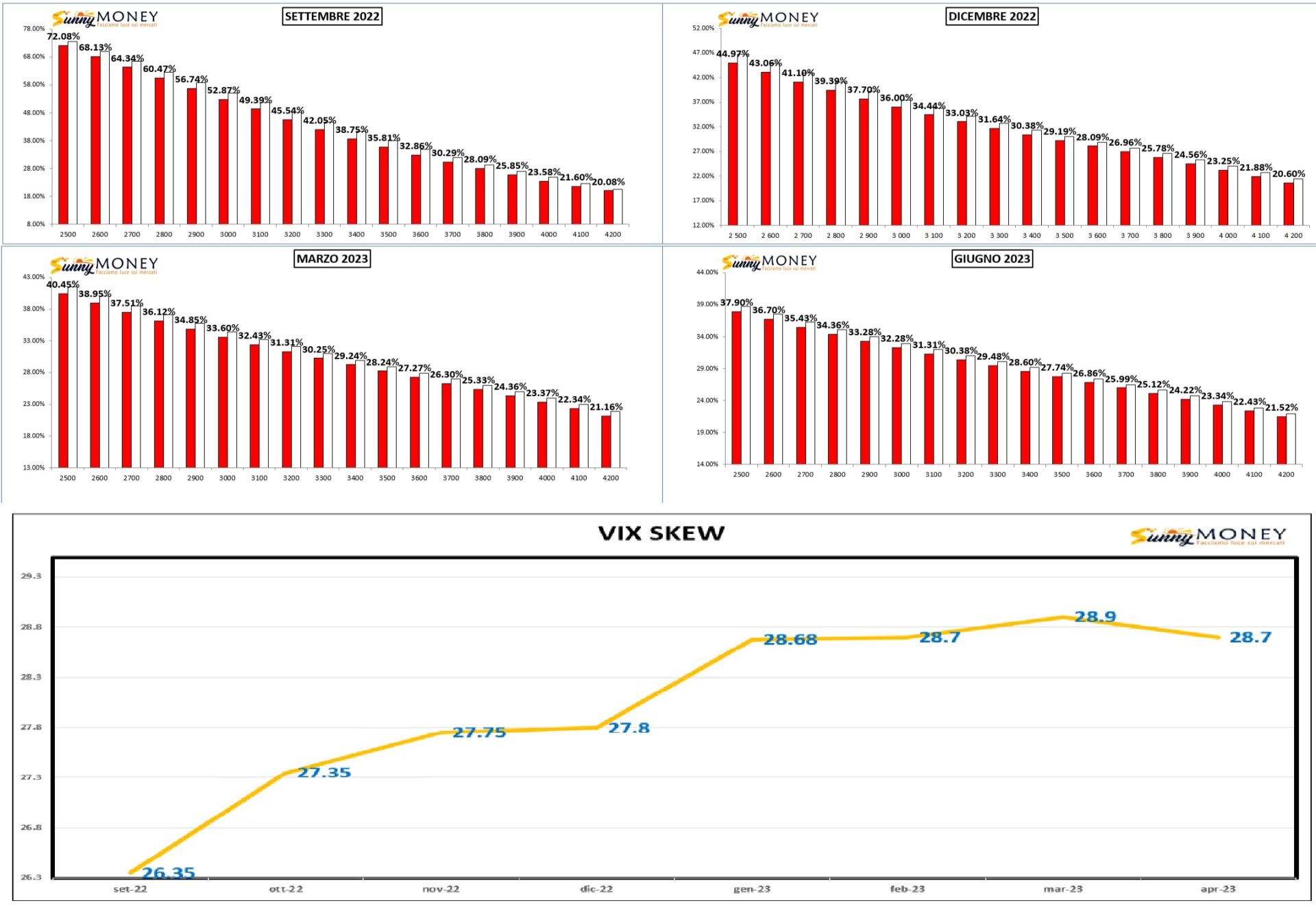

Le curve dei Future del Vix sono tuttora tranquillamente in Contango ma, sulle chain delle opzioni delle prossime quattro trimestrali, stanno avvenendo i primi mismatch di volatilità fra le varie scadenze che potrebbero portare ad un ribaltamento degli skew da Contango a Backwardation.

CONCLUSIONI: il mercato dei derivati sta prezzando ancora debolezza e le tante chiusure di posizioni put non fanno che confermarlo. Attualmente ci troviamo ancora in una area di neutralità dove non sono richieste azioni di ricopertura per gli operatori short di gamma. Da mantenere la massima attenzione ai livelli citati dove potrebbero avvenire squeeze di prezzo ed aumenti di volatilità provocati dal massiccio ingresso di operazioni di ricopertura.

Sono preferibili strutture con delta negativo, basso vega e gamma ininfluente, con utilizzo dei margini non superiore al 10% e che permettano facili correzioni in corso d’opera.