Analisi dei posizionamenti monetari degli ultimi sette giorni di contrattazioni sul contratto S&P500 e la relativa Chain delle opzioni sulla scadenza trimestrale Settembre.

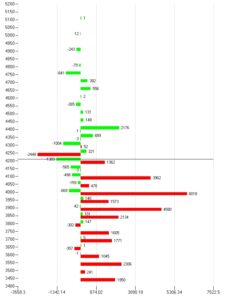

Il grafico dei prezzi insieme all’istogramma degli open interest del future ci mostra come in diciotto giorni i prezzi sono risaliti da Va-40, dove c’è stato il picco delle quantità di contratti rimasti a mercato, a Va+40, dove invece stiamo assistendo al minimo dei contratti rimasti a mercato. Questo vuol dire che fino ad adesso tutto il movimento rialzista che ha portato i prezzi da area 3700 ad area 4200 è avvenuto per alleggerimento progressivo della componente future.

Sarà molto importante verificare se, alla rottura e consolidamento dell’importante strike 4200, avverrà un aumento di future a copertura oppure no. Da ora in poi ogni rialzo dei prezzi sarà molto probabilmente seguito da un aumento dei contratti future.

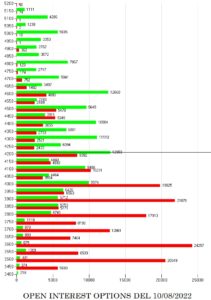

L’istogramma dei totali degli open interest del mercato delle opzioni evidenzia una netta prevalenza della componente put rispetto alle quantità di call e di conseguenza un Put/Call Ratio ben superiore ad 1.

Mercato che quindi, dopo aver ricoperto area 4200, ha creato due primi livelli soglia. Al rialzo 4300 e 4400 ed al ribasso 4000 e 3900.

Infine l’importante visualizzazione del differenziale delle movimentazioni avvenute negli ultimi sette giorni ci mostra come tutta la forte fase rialzista sia stata seguita da un continuo ed importante aumento della componente Put sotto il prezzo e dalla chiusura di posizioni Call da strike 4000 a strike 4300.

Di fatto questa fotografia ci rimanda ad un mercato che sta ancora prezzando forza relativa con aree supportive veramente ricche di contratti Put a 4100 e aree di resistenza a 4350 e 4400.